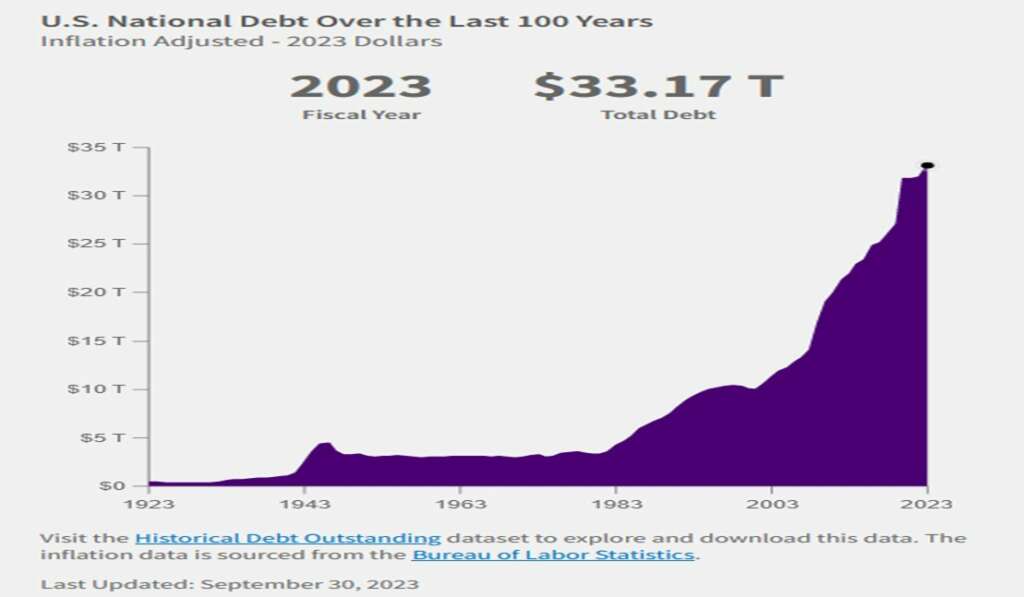

Dans un récent billet, Robert Reich rappelait les causes de l’abyssal niveau de la dette américaine (What to say to a Republican who complains about the federal debt). A la fin 2023, celle-ci se montait à 33 000 milliards de dollars. Cela représente 123 % du PIB. C’est le plus haut niveau depuis 1950.

Cette année, les États-Unis dépenseront environ 870 milliards de dollars, soit 3,1 % du produit intérieur brut, en paiements d’intérêts sur la dette. C’est plus que l’ensemble du budget de la défense.

Sur le siècle dernier, l’évolution de cette dette peut être divisée en trois grandes périodes :

Avant la seconde guerre mondiale, elle était relativement stable et très peu élevée :

Le financement de la guerre a généré des déficits qui ont alourdi la dette en quelques années mais qui ensuite été maintenu mais pas pu être résorbée en volume. Mais en valeur, rapportée au PIB, le ration dette/PIB est passé de 91 % en 1948 à 33 % en 1980 ;

A partir des années 1980 et de l’ère Reagan où l’un des objectifs récurrents était de baisser les impôts, la dette a connu une croissance extrêmement rapide, quels que soit les majorités républicaines et démocrates au Congrès et la Maison Blanche.

Mais la responsabilité ne peut être partagée entre les deux partis et doit être plutôt dirigée vers le parti de l’éléphant.

L’ancien secrétaire au travail de Bill Clinton et professeur de sciences politiques à l’université de Berkeley rappelle que La principale raison de cette énorme dette fédérale est les réductions d’impôts de Trump et de George W. Bush, qui ont ajouté 10 000 milliards de dollars à la dette depuis leur promulgation. Ils sont responsables de 57 % de l’augmentation du ratio de la dette nationale par rapport à l’économie depuis 2001.

Si l’on exclut les coûts ponctuels de la réponse à la Covid-19 et à la Grande Récession, les réductions d’impôts de Bush et de Trump représentent plus de 90 % de l’augmentation du ratio d’endettement (Tax Cuts Are Primarily Responsible for the Increasing Debt Ratio – Without the Bush and Trump tax cuts, debt as a percentage of the economy would be declining permanently).

En fait, la tactique des républicains est toujours la même. Ils votent des lois pour réduire les impôts. Comme ils se présentent comme « fiscalement responsables » contrairement aux démocrates, ils demandent de réduire les dépenses en visant les programmes sociaux (Medicare, Medicaid, Social Security). Mais ces baisses n’interviennent jamais car ces programmes sont appréciés des Américains (ils sont pour certains une nécessité).

Réduire les impôts pourquoi pas si les finances le permettent et à qui cela profite-il ? La plupart de ces réductions d’impôt ont favorisé les classes les plus aisées. 65 % des bénéfices des réductions d’impôts de Trump sont allés au cinquième le plus riche des Américains, 22 % au 1 % le plus riche.

Et comme la dette fédérale a augmenté, la plupart des paiements d’intérêts sur celle-ci sont également allés aux riches. Les investisseurs fortunés placent leur épargne dans des bons du Trésor directement ou indirectement dans des bons du Trésor détenus par des fonds communs de placement, des fonds spéculatifs, des fonds de pension, des banques, des compagnies d’assurance, des fiducies personnelles et des successions.

Il y a des décennies, les Américains les plus riches finançaient le gouvernement fédéral principalement en payant des impôts. Dans les années 1950, le taux marginal d’imposition sur le revenu était supérieur à 90 % pour les tranches les plus élevées. Même en incluant tous les crédits d’impôt et les déductions, il restait supérieur à 50 %.

Depuis les réductions d’impôts de Reagan, Bush et Trump, cependant, les riches Américains ont financé le gouvernement fédéral principalement en lui prêtant de l’argent et en percevant des paiements d’intérêts sur ces prêts – profitant lorsque le reste d’entre nous les rembourse.

Ce qui signifie qu’une part croissante des impôts de tous les autres paie maintenant les intérêts des riches sur ces prêts au lieu de payer pour les services gouvernementaux dont tout le monde a besoin.

Les grandes lois fiscales votées pendant les présidences Reagan, George W Bush et Donald Trump (Source : Copilot)

During the Reagan era

The Economic Recovery Tax Act of 1981 (ERTA):

This bill was a landmark tax cut signed into law by President Ronald Reagan.

Key provisions included:

– Across-the-board 25% cut in individual marginal income tax rates.

– Reduction of the highest personal income tax rate from 70% to 50%.

– Decrease of the lowest personal income tax rate from 14% to 11%.

– Lowering of the highest capital gains tax rate from 28% to 20%.

The ERTA aimed to stimulate economic growth and promote investment through supply-side economics .

The Tax Reform Act of 1986:

Key provisions included:

– Further reduction of the highest personal income tax rate from 50% to 38.5% (gradually decreasing to 28% in subsequent years).

– Increase of the highest capital gains tax rate from 20% to 28%.

– Simplification of the tax code by eliminating many deductions and loopholes.

The Tax Reform Act of 1986 aimed to enhance fairness, broaden the tax base, and encourage economic efficiency 12.

These tax cuts were central to Reagan’s economic policy and popularized the term “trickle-down economics”.

During the George W. Bush era

The Economic Growth and Tax Relief Reconciliation Act of 2001 (EGTRRA):

This major piece of tax legislation was passed by the 107th United States Congress and signed by President George W. Bush.

Key provisions included:

– Lowering federal income tax rates: The top tax rate was reduced from 39.6% to 35%, and rates for several other tax brackets were also lowered.

– Capital gains tax reduction: Capital gains taxes were reduced.

– Increased pre-tax contribution limits for retirement plans: Defined contribution plans and – Individual Retirement Accounts (IRAs) saw higher contribution limits.

– Estate tax reduction: The estate tax was reduced.

The bill was passed in May 2001 and signed into law by Bush on June 7, 2001. Due to the narrow Republican majority in the United States Senate, EGTRRA was passed using the reconciliation process, which bypasses the Senate filibuster.

Most of the cuts were made permanent with the passage of the American Taxpayer Relief Act of 2012

The Jobs and Growth Tax Relief Reconciliation Act of 2003:

This bill, often referred to as the 2003 tax cuts, further reduced income tax rates.

It accelerated certain tax changes that were part of EGTRRA. The goal was to stimulate economic growth and investment.

The bill was signed into law by President Bush in May 2003 .

During the Donald Trump era

The Tax Cuts and Jobs Act (TCJA):

Enactment Date: The TCJA was signed into law by President Trump on December 22, 2017.

Key Provisions:

– Individual Income Tax Rates: The TCJA lowered individual income tax rates across the board. – Standard Deduction: The standard deduction was nearly doubled for all filing statuses.

– Corporate Tax Rate: The corporate tax rate was reduced from 35% to 21%.

Expiration: While some provisions were made permanent, individual tax rate reductions are set to expire on December 31, 2025, unless extended or revised by future legislation .