Le premier impôt sur le revenu des particuliers a été imposé par le Congrès en 1861 afin de générer des revenus pour la guerre civile. Le Congrès a abrogé la taxe en 1872. L’impôt fédéral sur le revenu a finalement été mis en place par l’intermédiaire du 16e amendement ratifié le 3 février qui indique que :

« The Congress shall have power to lay and collect taxes on incomes, from whatever source derived, without apportionment among the several States, and without regard to any census or enumeration. »

Comme dans tous les pays, l’impôt en général n’est pas populaire. Aux Etats-Unis, l’impopularité est agravée du fait qu’elle est lié au gouvernement fédéral qui n’est pas non plus populaire. Sur le sujets des impots, les interactions entre les deux partis sont assez simples : Le leitmotiv des républicains est de baisser les impôts toujours et encore. Une idée qui trouve un écho favorable auprès des électeurs (qui veut payer plus d’impôts) mais s’apparente un peu au « demain on rase gratis » (Baisse des impôts : les républicains remettent le couvert) ; Les démocrates souhaitent augmenter les impôts pour les plus hauts revenus afin qu’ils payent leur « fair share » selon l’expression de Joe Biden.

Les impôts aux États-Unis n’ont pas toujours existé comme aujourd’hui. Les premiers citoyens américains étaient soumis à très peu d’impôts. Mais ils n’avaient accès à quasiment aucun service et étaient livrés à eux-mêmes : pas de médecine, pas de retraites, pas de chômage…

Au fil du temps, d’autres prélèvements ont été ajoutés: l’impôt fédéral sur le revenu, l’impôt minimum alternatif, l’impôt sur les sociétés, l’impôt successoral, les impôts de la loi fédérale sur les contributions d’assurance (FICA), etc. Certains ont été augmentés, tandis que d’autres ont été abrogés, pour être ajoutés à nouveau.

La Constitution a donné au Congrès le pouvoir d’imposer des impôts et d’autres prélèvements des citoyens. Bien que la guerre de Sécession ait mené à la création du premier impôt sur le revenu aux États-Unis, l’impôt fédéral sur le revenu a été officiellement adopté en 1913.

Bon nombre des impôts que payent les Américains ont été créés dans les années 1920 et 1930, y compris l’impôt sur les successions, l’impôt sur les dons et les taxes de sécurité sociale.

Après la guerre d’indépendance, la Constitution a donné au Congrès le pouvoir d’imposer des taxes et d’autres prélèvements. Les États étaient responsables de leur collecte et de leur transmission au gouvernement fédéral. La plupart d’entre elles étaient des taxes d’accise, c’est-à-dire des taxes imposées sur des biens ou des services particuliers, comme l’alcool et le tabac.

Le gouvernement a également essayé la fiscalité directe, c’est-à-dire l’imposition des biens qu’un individu possédait. Cela n’a pas duré, et le gouvernement fédéral a recommencé à percevoir les taxes d’accise.

La guerre civile a conduit à la création du premier impôt sur le revenu du pays et de la première version de « the Office of the Commissioner of Internal Revenue – la version antérieure de l’Internal Revenue Service (IRS) d’aujourd’hui. Ce service a pris le relais des États de la responsabilité de collecter les impôts fédéraux.

L’impôt fédéral sur le revenu tel que nous le connaissons a été officiellement adopté en 1913. L’impôt sur le revenu des sociétés a été adopté un peu plus tôt, en 1909.

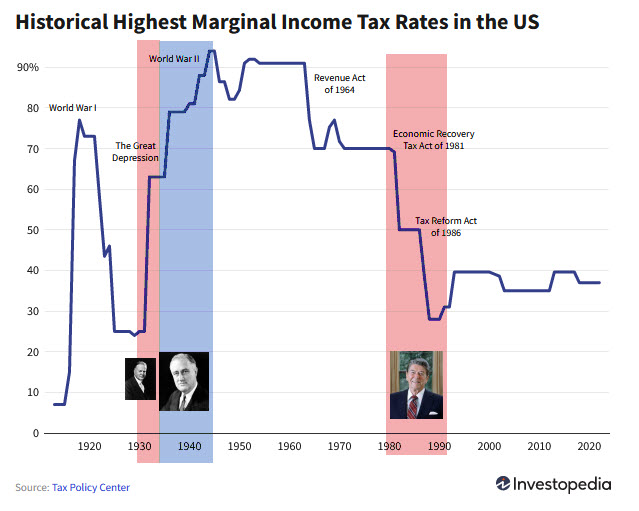

Les taux d’imposition ont tendance à changer dans des proportions importantes. Lorsque l’impôt fédéral sur le revenu a été mis en place pour aider à financer la Première Guerre mondiale en 1913, par exemple, le taux marginal d’imposition était progressif de 1 % sur le revenus inférieurs à 20 000 $ à 7 % sur les revenus de 500 000 $ et plus. Donc très faible.

Avant l’administration Roosevelt, le taux marginal le plus élevé de l’impôt sur le revenu était d’environ 63%. En 1932, Roosevelt est élu et entre en fonction en mars 1933. Peu de temps après, en 1934, il fait adopter une loi fiscale qui augmente le taux marginal le plus élevé à 63% pour les tranches de revenus supérieures à 1 million de dollars. En 1935, la Loi de Réforme Fiscale de 1935 est adoptée. Cette loi augmente le taux marginal le plus élevé à 79% pour les revenus supérieurs à 5 millions de dollars. En 1941, en réponse aux besoins financiers de la Seconde Guerre mondiale, le taux marginal le plus élevé est porté à 81% pour les revenus supérieurs à 5 millions de dollars.

Ces taux élevés étaient destinés à mobiliser des ressources financières pour soutenir les programmes du New Deal et plus tard les efforts de guerre. Ils ont été parmi les taux marginaux les plus élevés de l’histoire fiscale américaine. Le taux marginal d’imposition américain le plus élevé jamais enregistré était de 94 % en 1944 et 1945. Ce niveau d’imposition élevé ainsi que le niveau d’implication du gouvernement fédéral ont été adopté par les administrations qui ont suivi qu’elle soit démocrate ou républicaine.

La loi Revenue Act de 1964 proposée par le président John F. Kennedy, adopté par le 88e Congrès des États-Unis et promulgué par le président Lyndon B. Johnson a réduit le taux d’imposition fédéral le plus élevé de 91 à 70 %. loi a également réduit l’impôt sur les sociétés de 52% à 48%. Kennedy a proposé le projet de loi sur les conseils de l’économiste keynésien Walter Heller, qui croyait que les dépenses déficitaires temporaires stimuleraient la croissance économique. La loi a d’abord été bloquée par des démocrates comme le sénateur Harry F. Byrd, mais Lyndon Johnson a pu la mener à terme au Congrès après l’assassinat de Kennedy en novembre 1963.

C’est Ronald Reagan qui a lancé sa révolution conservatrice pronait le moins d’état (l’état est le problème) et la réduction des impôts, toujours et encore. A la faveur de ses deux lois, Economic Recovery Tax Act of 1981 et Tax Reform Act of 1986, le taux est tombé aux alentours de 30 %. L’imposition sur les sociétés a également été réduit.

La superposition de la courbe du taux marginal sur le revenu et de celle de la dette montre clairement la concomitance entre la baisse du premier et la hausse du second. D’ailleurs, sur ce critère de la dette, les républicains qui se présentent comme les garants de la dépense publique, ont un moins bon bilan que les démocrates (Les démocrates, les républicains et la dette) et sur les performances économiques en général aussi (Economie : le match démocrates-républicains).