Rompant à une tradition en vigueur depuis la candidature de Jimmy Carter en 1976, Donald Trump avait refusé de publier sa déclaration de revenus, prétextant un contrôle fiscal en cours. Hillary Clinton mit le magnat de l’immobilier au défi de parler de ses maigres contributions aux finances publiques : « les seules déclarations qu’on lui connaisse remontent à l’époque où il cherchait à obtenir une licence de casino ; elles révèlent qu’il ne payait aucun impôt sur le revenu » Trump l’admit fièrement : « That makes me smart » (« ça prouve que je suis malin »), laissant Clinton sans voix.

C’est ce qu’écrit Emmanuel Saez et Gabriel Zucman dans l’introduction de leur livre « The Triumph Injustice, How the Rich Dodge Taxes and How to Make Them Pay ». On le sait, les impôts n’ont pas bonne presse depuis Ronald Reagan et sa révolution conservatrice et néolibérale. Cette révolution s’appuyait sur une idée selon laquelle trop

« Trop d’impôt tue l’impôt » dont le corollaire pourrait être « moins d’impôts, mieux se porte la société ». Cette formule aurait été suggérée par l’économiste Arthur Laffer griffonnant une courbe montrant (et non démontrant) que la hausse de l’impôt mène à la chute des recettes fiscales. Depuis, les républicains n’ont pas dévié d’un pouce et promeuvent la baisse inexorable et sans limite des impôts.

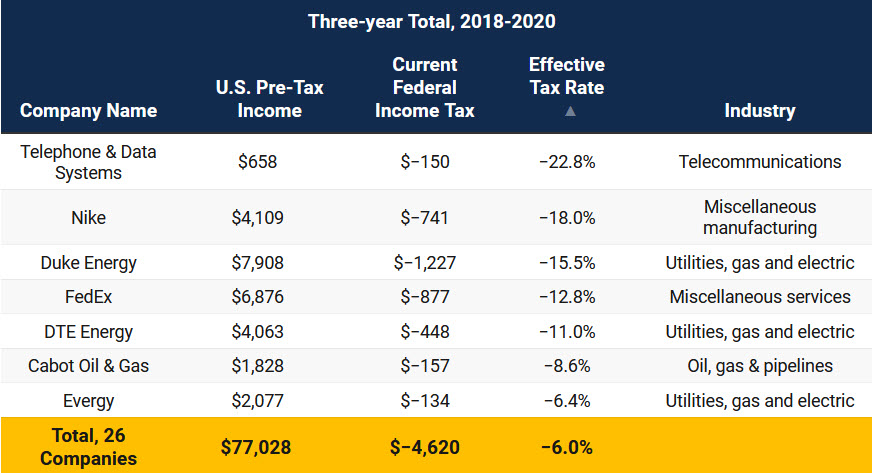

De leur côté, les grandes entreprises ont bien écouté la leçon et engagé des bataillons d’experts en fiscales pour faire ce que l’on appelle pudiquement de l’optimisation fiscale, une opération dont l’objectif est de réduire sans limite le montant de l’impôt sur les bénéfices en utilisant différents failles du système (Loopholes). Une étude que vient de publier l’Institute on Taxation and Economic Policy (ITEP) montre qu’au moins 55 parmi les très grandes entreprises américaines n’ont pas payé d’impôts sur les bénéfices alors qu’elles ont réalisé des bénéfices substantiels évalués à plus de 40 milliards de dollars en 2020 selon leurs rapports annuels. Le taux de 21 % applicable depuis la réforme fiscale de 2017 Tax Cuts and Jobs Acts (TCJA), la principale loi votée par le Congrès pendant le mandat Trump aurait dû les conduire à payer 8,5 milliards de dollars. Et non seulement, elles n’ont pas payé ces 8,5 milliards et ont reçu à différents titres des rabais de 3,5 milliards portant le manque à gagner à 12 milliards. L’étude précise que 26 de ces 55 entreprises n’ont pas payé d’impôts sur les bénéfices pendant les trois ans qui ont succédé à la loi TCJA alors qu’elles ont réalisé 77 milliards de dollars de profits cumulés pendant la période.

Mais cette situation n’est pas nouvelle confirme un autre rapport de l’IETP qui indique des résultats similaires depuis plusieurs décennies mais qui auraient tendance à se généraliser et à s’accentuer.

Ces pratiques sont parfois en parfaite contradiction avec les positions prises par ces entreprises et leurs dirigeants qui se présentent comme des acteurs contribuant au progrès social. C’est le cas par exemple de Marc Benioff, le fondateur et le CEO de la société Salesforce que l’on présente souvent comme un « good citizen » et qui promeut dans le cadre de son entreprise le 1-1-1 Philanthropic Model : 1% Time, 1 % Product, 1 % Equity consacré à des institutions caritatives ou des ONG. Mais, on le voit, la philanthropie à des limites. En 2020, Salesforce a pourtant engrangés 2,6 milliards de dollars de bénéfices pour son exercice 2021 clos le 31 janvier. Au lieu de payer quelque 500 millions de dollars sur les bénéfices, l’entreprise qui est le plus gros employeur de San Francisco a reçu un remboursement de 12 M$. Salesforce aurait bénéficié d’annulation des dépenses liées aux options d’achat d’actions des dirigeants.